消費税が増税されたとき、仕入先に税込みで今までどおりの金額で納品するように、直接的、間接的に強制することを消費税の転嫁拒否と言います。

この行為は違法で、消費税転嫁対策特別措置法により禁止されています。

今回は、消費税の転嫁拒否された場合、どの程度損するのか計算してみることにしました。

そして、その計算結果から対策を考えました。

スポンサーリンク

以下、消費税の転嫁拒否をした業者を「買手」、その仕入先を「売手」とします。

消費税の転嫁拒否すると買手が得をして、売手が損する理由

消費税の納税額は、販売することで預かった消費税の合計から、商品を提供するためにかかった経費に対して支払った消費税額を差し引いたものとなります。

買手が売手に対して消費税の転嫁拒否をした場合、買手が増税分値上すれば、単純のその分利益になります。

今回は、買手が値上げをして、なおかつ、消費税の転嫁拒否をした場合に関して考えます。

値上げによる売上の増減はないものとします。

売手はどの程度損するのか?

まずは、売手はどの程度損するのか計算してみます。

わかりやすいように、100円、課税仕入50円の商品で考えてみます。

課税仕入には、原料以外に、電気代、水道代なども含まれます。

消費税8%の場合、

買手に販売する価格は、108円(消費税8円)

課税仕入は、54円(消費税4円)

なので、売手は、8円-4円=4円を納税することになります。

手元に残るお金は、108円ー54円ー4円=50円

消費税が10%に上がったとします。

増税分を価格転嫁できた場合、

買手に販売する価格は、110円(消費税10円)

課税仕入は、55円(消費税5円)

なので、売手は、10円-5円=5円を納税することになります。

手元に残るお金は、110円ー55円ー5円=50円

増税分を価格転嫁できた場合は、消費税があがっても、手元に残るお金は変わりません。

消費税の転嫁拒否された場合、

買手に販売する価格は、108円(消費税9.82円)

消費税額の計算は小数第三位を四捨五入しました。

課税仕入は、55円(消費税5円)

なので、売手は、9.82円-5円=4.82円を納税することになります。

手元に残るお金は、108円ー55円ー4.82円=48.18円

このように、手元に残るお金が1.82円減ってしまいます。

これを一般化してみたいと思います。

上記の例では、税抜の卸価格が100円に対して、課税仕入額が50円ということなので、税抜価格の50%が課税仕入額である場合ということになります。

税抜価格と、課税仕入額の割合をパラメータ化します。

税抜価格:K(円)

課税仕入額の割合:S(%を100で割った値)

計算しやすいように、課税仕入額の割合は100で割っておきました。

Sは50%の場合、0.5となります。

消費税8%の場合、

買手に販売する価格は、1.08K円(消費税0.08K円)

課税仕入は、税抜KS/100円

課税仕入は、1.08KS円(消費税0.08KS円)

なので、売手は、0.08K-0.08KS=0.08K(1-S)円を納税することになります。

手元に残るお金は、

1.08Kー1.08KSー0.08K(1-S)

=1.08K(1-S)ー0.08K(1-S)

=(1.08Kー0.08K)(1-S)

=K(1-S)

確認のため、K=100、S=0.5を代入すると50円となり、正しいことがわかります。

消費税が10%に上がり、消費税の転嫁拒否された場合、

買手に販売する価格は、1.08K円(消費税10.8K/110円)

消費税額の計算は

1.08K ✕ 10 ÷ 110=10.8K/110

課税仕入は、1.1KS円(消費税0.1KS円)

なので、売手は、10.8K/110-0.1KS円を納税することになります。

手元に残るお金は、

1.08Kー1.1KSー(10.8K/110-0.1KS)

=1.08Kー10.8/110K-1.1KS+0.1KS

=(1.08ー10.8/110)K-KS

=(1.08✕1100ー108)K/1100-KS

=(1188-108)K/1100-KS

=1080K/1100ーKS

=(108/110ーS)K

確認のため、K=100、S=0.5を代入すると48.18円となり、正しいことがわかります。

損する金額は、手元に残る金額の差なので、

K(1-S)ー(108/110ーS)K

=(1-Sー108/110+S)K

=(1-108/110)K

=(110-108)K/110

=2K/110

K=100を代入すると、1.82円となるので、正しいことがわかります。

ここまで計算して気づいたのですが、商品価格に対する課税仕入額の割合は、消費税の転嫁拒否による損失と無関係です。

もっと単純な計算で良かったということです。

消費税率8%で税込108円の場合、

商品価格100円、消費税8円

消費税率10%で税込108円の場合、

商品価格98.1818…円、消費税7.2727…円

商品価格の差額分、何の意味もなく値下げしたことになるので、手元に残るお金が1.82円減ります。

ということは、税込み価格が固定の場合に税率が変動したときの商品価格の変動分が損失額となります。

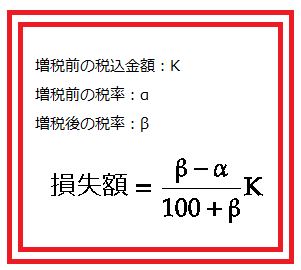

増税前の税率をα%、増税後の税率をβ%、元の税抜価格をKとします。

増税前税込価格:(100+α)K/100

増税後税抜価格:増税前税込価格÷(100+β) ✕ 100

=(100+α)K/(100+β)

損失額は増税前後の税抜価格の差額なので、

損失額:Kー(100+α)K/(100+β)

=((100+β)Kー(100+α)K)/(100+β)

=((100+β)ー(100+α))K/(100+β)

=(βーα)K/(100+β)

α=8、β=10を代入すると、2K/110となり一致します。

消費税の転嫁拒否された場合の対策

消費税の転嫁拒否された場合の損失の計算式は以下のようになります。

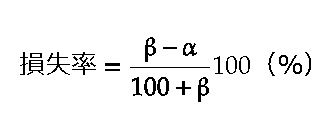

Kにかかっている係数が損失率になります。

消費税の転嫁拒否された場合の売上に対する損失率は以下です。

8%から10%に増税された場合、1.82%損することがわかります。

以上の計算によると、消費増税時に転嫁拒否され、断ることも通報することもできない中小企業の場合、売上に対して1.82%の損失がでることがわかりました。

よって、売上の1.82%の経費削減を行い、売上を維持できるのであれば、増税前後で同じ状況を保つことができるということがわかります。

現実的には難しいのですが、数値がわかっていると、何らかの対処ができそうです。

増税となった場合、売上が落ちる可能性が高いので、転嫁拒否されるされないにかかわらず、利益率をあげることが重要だと考えられます。